ركزت حكومة الولايات المتحدة بشكل كبير على مكانة البلاد في سوق أشباه الموصلات، وهذا ليس مفاجئًا – تلعب الرقائق دورًا حاسمًا في العديد من الصناعات، بدءًا من السيارات إلى الهواتف الذكية وأجهزة الكمبيوتر والذكاء الاصطناعي.

أحد الجهود الرئيسية: كان قانون الرقائق والعلوم، الذي صدر في عام 2022، سببا في تسريع الاستثمارات في صناعة أشباه الموصلات في الولايات المتحدة. وكجزء من هذا البرنامج، منحت الحكومة الأمريكية ما يقرب من 30 مليار دولار في شكل منح و25 مليار دولار في شكل قروض لسبع شركات. وبفضل هذه الاستثمارات الضخمة، من المقرر أن تتضاعف القدرة على تصنيع أشباه الموصلات في الولايات المتحدة ثلاث مرات بحلول عام 2032، لتنمو بما يقدر بنحو 203% في أقل من عقد من الزمان، وفقا لتقرير صادر عن جمعية صناعة أشباه الموصلات ومجموعة بوسطن الاستشارية.

دعونا نلقي نظرة فاحصة على شركتين لأشباه الموصلات المستفيدتين من قانون CHIPS. وقد تلقى كلاهما بالفعل مساعدة من حكومة الولايات المتحدة، وينموان بمعدل مذهل، ويمكن أن يحققا صعودا هائلا بحلول عام 2032 يمكن أن يضاهي القفزة في الإنفاق على أشباه الموصلات في الولايات المتحدة.

1. تكنولوجيا ميكرون

في 25 أبريل، تكنولوجيا ميكرون (ناسداك: MU) توصلت إلى شروط أولية مع الحكومة الأمريكية للحصول على تمويل مقترح بقيمة 6.1 مليار دولار بموجب قانون تشيبس، إلى جانب قروض مقترحة تصل إلى 7.5 مليار دولار. يقول متخصص الذاكرة أن هذه المنحة ستدعم خطط النفقات الرأسمالية بقيمة 50 مليار دولار لبناء شرائح متقدمة في الولايات المتحدة حتى عام 2030.

ستعطي هذه القدرة الإنتاجية المحسنة نمو ميكرون دفعة كبيرة على المدى الطويل، مما يسمح لها بالفوز بحصة أكبر من السوق التي تعمل فيها. كانت ميكرون ثالث أكبر مورد لرقائق ذاكرة الوصول العشوائي الديناميكي (DRAM) العام الماضي، مع حصة 23%.

ومن الجدير بالذكر أن شركة Micron تشهد طلبًا قويًا على شرائح DRAM الخاصة بها بفضل الذكاء الاصطناعي. على سبيل المثال، في المكالمة الجماعية للأرباح في شهر مارس، لاحظت الإدارة أن شركة Micron باعت سعة ذاكرة النطاق الترددي العالي (HBM) الخاصة بها لعام 2024. وأضافت ميكرون أيضًا أن “الغالبية العظمى من إمداداتنا لعام 2025 قد تم تخصيصها بالفعل”.

وهذا ليس مفاجئًا – فمن المتوقع أن يتضاعف الطلب على HBM ثلاث مرات هذا العام بسبب نشره في شرائح الذكاء الاصطناعي من أمثال نفيديا و اخرين. ومن المتوقع أن يتضاعف الطلب على HBM مرة أخرى في العام المقبل ويمكن أن يسجل نموًا سنويًا بنسبة 68٪ حتى عام 2030. وفي الوقت نفسه، من المتوقع أن يحقق سوق الذاكرة الإجمالي 338 مليار دولار من الإيرادات السنوية في عام 2032، مقارنة بـ 134 مليار دولار في عام 2023، وفقًا لشركة Credence Research. .

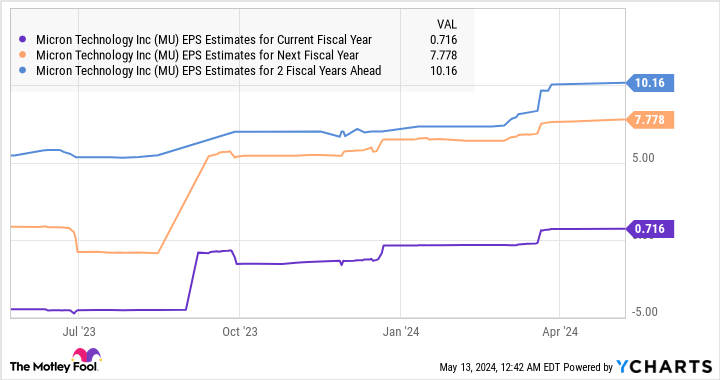

لذا فإن القدرة الإنتاجية الأعلى لشركة ميكرون، بفضل الظروف المواتية في صناعة أشباه الموصلات في الولايات المتحدة، ينبغي أن تمهد الطريق للنمو على المدى الطويل. والجزء الجيد هو أن ميكرون تنمو بالفعل بسرعة بفضل الطلب المتميز في السوق النهائية. وكما يشير الرسم البياني التالي، من المتوقع أن ترتفع أرباحها بعد خسارة قدرها 4.45 دولار للسهم الواحد في السنة المالية السابقة.

بافتراض أن أرباح ميكرون قد وصلت إلى 10.16 دولارًا أمريكيًا للسهم الواحد في بضع سنوات مالية ويتم تداولها بمعدل 30 ضعفًا للأرباح، وذلك تماشيًا مع ناسداك-100(باستخدام المؤشر كبديل لأسهم التكنولوجيا)، يمكن أن يرتفع سعر سهمها إلى 305 دولارات للسهم الواحد. سيكون ذلك 2.5 ضعف سعر السهم الحالي. علاوة على ذلك، فإن فرصة النمو العلماني في سوق الذاكرة وتركيز الشركة على تعزيز قدرتها يمكن أن يساعدها على تحقيق المزيد من الاتجاه الصعودي في المستقبل، وقد يصل السهم إلى ثلاثة أضعاف على المدى الطويل.

مع تداول Micron حاليًا بأرباح آجلة تبلغ 17 مرة، يحصل المستثمرون على صفقة جيدة على سهم أشباه الموصلات هذا في الوقت الحالي، ويجب عليهم التفكير في الاستفادة من تقييمه الرخيص. يبدو أنه مصمم لتحقيق نمو مثير للإعجاب على المدى الطويل.

2. شركة تايوان لتصنيع أشباه الموصلات

شركة تايوان لتصنيع أشباه الموصلات (رمزها في بورصة نيويورك: TSM)، والمعروفة باسم TSMC، هي مستفيد آخر من قانون CHIPS. في الشهر الماضي، اقترحت وزارة التجارة الأمريكية تمويلًا مباشرًا بقيمة 6.6 مليار دولار أمريكي وقروضًا مقترحة بقيمة 5 مليارات دولار أخرى لشركة المسبك العملاقة لدعم توسعها في الولايات المتحدة. وقد أكملت الشركة بالفعل أول منشأة تصنيع لها في الولايات المتحدة وتقوم حاليًا ببناء منشأة أخرى. . والآن، ستضيف شركة TSMC مصنع تصنيع ثالثًا في ولاية أريزونا.

سيرفع هذا المصنع الجديد إجمالي استثمارات TSMC في تصنيع أشباه الموصلات الأمريكية في أريزونا إلى 65 مليار دولار. تقول TSMC إنها قررت بناء مصنع ثالث “لتلبية الطلب القوي من العملاء من خلال الاستفادة من تكنولوجيا معالجة أشباه الموصلات الأكثر تقدمًا في الولايات المتحدة”. قالت إدارة TSMC في مؤتمر عبر الهاتف لأرباح أبريل إنها تخطط لإنفاق 70٪ إلى 80٪ من ميزانيتها الرأسمالية البالغة 28 مليار دولار إلى 32 مليار دولار لعام 2024 على تقنيات العمليات المتقدمة.

تشير هذه العمليات المتقدمة إلى الرقائق المصنعة على عقد يبلغ حجمها 7 نانومتر أو أصغر، وقد زاد الطلب عليها بشكل كبير خلال العام الماضي بفضل الذكاء الاصطناعي. عملاء TSMC، مثل Nvidia، أيه إم دي, شركة انتل، و تفاحة، يستخدمون عقد معالجة يبلغ حجمها 5 نانومتر أو أصغر في شرائح الذكاء الاصطناعي الخاصة بهم والمنتجات التي تركز على الذكاء الاصطناعي مثل أجهزة MacBooks.

علاوة على ذلك، فإن قاعدة العملاء القوية هذه جعلت من شركة TSMC المسبك الرائد عالميًا بحصة سوقية تبلغ 61%، وفقًا لشركة Counterpoint Research. وهذا يضع الشركة في المقدمة سامسونج، ثاني أكبر مسبك في العالم بحصة 14%. وتعني هذه الحصة السوقية المهيمنة أن TSMC في وضع قوي للاستفادة من النمو الإجمالي لسوق أشباه الموصلات.

وتتوقع شركة Precedence Research أن تبلغ قيمة سوق أشباه الموصلات ما يقدر بنحو 1.9 تريليون دولار في عام 2032، مقارنة بـ 664 مليار دولار في العام الماضي. بكلمات بسيطة، يمكن أن يتضاعف سوق أشباه الموصلات العالمي ثلاث مرات في أقل من عقد من الزمن، وقد تشهد شركة TSMC نموًا قويًا في أعمالها من خلال توسيع قدرتها التصنيعية والاستحواذ على حصة أكبر منها.

ويتوقع المحللون أن ترتفع أرباح TSMC بمعدل سنوي قدره 21٪ خلال السنوات الخمس المقبلة. وبافتراض أنها قادرة على الحفاظ على نمو أرباح سنوية بنسبة 15٪ على مدى العقد المقبل، فإن صافي أرباحها يمكن أن يقفز إلى 25 دولارًا للسهم الواحد. لدى TSMC متوسط أرباح مضاعف لمدة خمس سنوات يبلغ 21، ومضاعف مماثل بعد عقد من الزمن (من الناحية النظرية – كل شيء آخر متساوي) يمكن أن يرسل سعر سهمها إلى 525 دولارًا بناءً على الأرباح المتوقعة أعلاه.

سيكون هذا أكثر من ثلاثة أضعاف سعر السهم الحالي، مما يشير إلى أن المستثمرين الذين يتطلعون إلى الاستفادة من الثورة في صناعة أشباه الموصلات الأمريكية من الأفضل شراء أسهم TSMC على المدى الطويل.

هل يجب أن تستثمر 1000 دولار في تقنية ميكرون الآن؟

قبل أن تشتري أسهمًا في Micron Technology، ضع في اعتبارك ما يلي:

ال مستشار الأسهم موتلي كذبة حدد فريق المحللين للتو ما يعتقدون أنه أفضل 10 أسهم ليشتريها المستثمرون الآن… ولم تكن شركة Micron Technology واحدة منهم. يمكن للأسهم العشرة التي حققت هذا التخفيض أن تحقق عوائد هائلة في السنوات القادمة.

فكر متى نفيديا قمت بإعداد هذه القائمة في 15 أبريل 2005… إذا استثمرت 1000 دولار في وقت توصيتنا، سيكون لديك 553.880 دولارًا!*

مستشار الأسهم يوفر للمستثمرين مخططًا سهل المتابعة لتحقيق النجاح، بما في ذلك إرشادات حول إنشاء محفظة وتحديثات منتظمة من المحللين واختيارين جديدين للأسهم كل شهر. ال مستشار الأسهم الخدمة لديها أكثر من أربعة أضعاف عودة مؤشر S&P 500 منذ عام 2002*.

شاهد الأسهم العشرة »

*يعود مستشار الأسهم اعتبارًا من 13 مايو 2024

ليس لدى Harsh Chauhan منصب في أي من الأسهم المذكورة. لدى Motley Fool مناصب في شركة Advanced Micro Devices وApple وNvidia وتايوان لتصنيع أشباه الموصلات ويوصي بها. يوصي Motley Fool بشركة Intel ويوصي بالخيارات التالية: مكالمات طويلة بقيمة 45 دولارًا أمريكيًا في يناير 2025 على Intel ومكالمات قصيرة في مايو 2024 بقيمة 47 دولارًا أمريكيًا على Intel. لدى Motley Fool سياسة الإفصاح.

يمكن أن يتضاعف تصنيع الرقائق في الولايات المتحدة في أقل من عقد من الزمن: تم نشر سهمين يمكن أن يحذوا حذوها في الأصل بواسطة The Motley Fool

اترك ردك