الأجهزة الدقيقة المتقدمة' (ناسداك: أيه إم دي) توقف الارتفاع الذي يغذيه الذكاء الاصطناعي (AI) بشكل صارخ في عام 2024. وانخفضت أسهم شركة صناعة الرقائق بنسبة 29٪ منذ بداية مارس، عندما تم تداولها عند أعلى مستوى خلال 52 أسبوعًا، ولم تكن أحدث نتائج الشركة كذلك. الذهاب للمساعدة في القبض على الشريحة.

أصدرت AMD نتائج الربع الأول من عام 2024 في 30 أبريل، وضغط المستثمرون على زر الذعر. دعونا نرى لماذا كان هذا هو الحال.

لم تكن النتائج قوية بما يكفي لتبرير التقييم الباهظ لشركة AMD

أعلنت AMD عن إيرادات للربع الأول بلغت 5.47 مليار دولار، بزيادة قدرها 2٪ فقط عن الفترة نفسها من العام الماضي. كما ارتفعت أرباح الشركة غير المتوافقة مع مبادئ المحاسبة المقبولة عموماً بوتيرة فاترة بلغت 3٪ فقط على أساس سنوي لتصل إلى 0.62 دولار للسهم خلال هذا الربع. كان المحللون يبحثون عن 0.62 دولار للسهم الواحد من الأرباح على 5.48 مليار دولار من الإيرادات، مما يعني أن AMD بالكاد حققت تقديرات الحد الأدنى وفشلت في تلبية توقعات الإيرادات.

التوجيه لم يوحي بالكثير من الثقة أيضًا. وتتوقع AMD أن تصل إيرادات الربع الثاني إلى 5.7 مليار دولار، وهو ما يمثل زيادة بنسبة 6٪ فقط على أساس سنوي. على الرغم من أن توقعات إيرادات الربع الثاني تشير إلى تسارع طفيف في نمو AMD، إلا أن وول ستريت كانت تتوقع إيرادات أعلى قليلاً تبلغ 5.73 مليار دولار.

بالنسبة للسهم الذي يتم تداوله بأرباح باهظة تبلغ 218 مرة، كانت AMD بحاجة إلى تحقيق نمو أقوى بكثير لتبرير مضاعفها الغني. تمكنت الشركة من القيام بذلك في اثنين من قطاعات أعمالها، والتي تجني بالفعل فوائد انتشار الذكاء الاصطناعي، لكن الضعف في قطاعي الأعمال الآخرين أثر على أدائها المالي.

وبشكل أكثر تحديدًا، انخفضت إيرادات ألعاب AMD بنسبة 48٪ على أساس سنوي لتصل إلى 922 مليون دولار. كان هذا الانخفاض الحاد نتيجة لضعف الطلب على رقائق AMD شبه المخصصة، والتي يتم نشرها في وحدات تحكم الألعاب من مايكروسوفت و سونيفضلا عن ضعف مبيعات بطاقات الألعاب الرسومية الخاصة بالشركة. الضعف في هذا القطاع ليس مفاجئا، حيث أن مبيعات أجهزة الكمبيوتر الشخصية، حيث يتم نشر بطاقات الرسومات المخصصة للألعاب، كانت ضعيفة في العام الماضي.

بالإضافة إلى ذلك، كان سوق ألعاب الفيديو ثابتًا في العام الماضي. ومع ذلك، تتوقع شركة أبحاث السوق Newzoo حدوث تحسن في مبيعات وحدات التحكم هذا العام. لذلك يمكن أن تشهد AMD تحسنًا تدريجيًا في إيرادات الألعاب مع تقدم العام.

ومن ناحية أخرى، انخفضت إيرادات الشركة من القطاع المضمن بنسبة 46٪ على أساس سنوي إلى 846 مليون دولار. يتم نشر معالجات AMD المدمجة في صناعات متعددة تتراوح من السيارات إلى الصناعة إلى الشبكات إلى التخزين، من بين صناعات أخرى. تشير AMD إلى أن العملاء يعملون من خلال مخزونهم الحالي في هذا السوق، وهو ما يفسر سبب بقاء الطلب على شرائحها المدمجة ضعيفًا في الآونة الأخيرة.

ومع ذلك، تدعي AMD أن تصميمها يحظى بالزخم في السوق المدمجة لا يزال قوياً، مما يعني أنه تم اختيار معالجاتها المدمجة لنشرها في المزيد من المنتجات في المستقبل. بمجرد دخول هذه المنتجات في مرحلة الإنتاج، من المفترض أن تشهد AMD تحسنًا مثاليًا في الطلب على معالجاتها المدمجة، خاصة بالنظر إلى أن الشركة تدعي أن عروضها الجديدة قادرة على معالجة أعباء عمل الذكاء الاصطناعي بشكل أسرع من معالجات الجيل السابق.

يقودنا هذا إلى القطاعين حيث تسجل AMD نموًا مثيرًا للإعجاب الآن بفضل الاعتماد المتزايد للذكاء الاصطناعي، والذي من المرجح أن يؤدي إلى تسارع قوي في نمو الشركة في المستقبل.

تستفيد هذه الشركات كثيرًا من اعتماد الذكاء الاصطناعي

سجلت AMD إيرادات قياسية بلغت 2.3 مليار دولار أمريكي في أعمال مراكز البيانات في الربع الأخير، بزيادة مذهلة قدرها 80% مقارنة بالفترة نفسها من العام الماضي. وأرجعت الشركة هذا النمو المذهل إلى الطلب المتزايد على وحدات معالجة الرسوميات (AI GPUs) بالإضافة إلى معالجات الخوادم.

يشير عملاق الرقائق إلى أن شحنات مسرعات MI300X AI تتزايد بقوة، وهو اتجاه من المرجح أن يستمر حيث أن هناك “أكثر من 100 عميل من المؤسسات والذكاء الاصطناعي يطورون أو ينشرون MI300X بنشاط”. لقد باعت AMD بالفعل ما قيمته مليار دولار من هذه الرقائق في الربعين الماضيين، وتتوقع الآن إنهاء العام بإيرادات قدرها 4 مليارات دولار من مبيعات وحدات معالجة الرسومات لمراكز البيانات.

ويشير ذلك إلى تحسن في معدل تشغيل الإيرادات الفصلية للشركة من سوق GPU لمراكز البيانات. ومن الجدير بالذكر أيضًا أن AMD باعت ما قيمته 400 مليون دولار من مسرعات الذكاء الاصطناعي الخاصة بها في الربع الأخير من عام 2023 عندما بدأت شرائح الذكاء الاصطناعي الجديدة في طرحها للبيع. كما أن توقعات إيرادات الشركة البالغة 4 مليارات دولار من هذا القطاع لعام 2024 هي ضعف توقعاتها الأصلية البالغة 2 مليار دولار، وكانت أعلى من توقعات الإيرادات البالغة 3.5 مليار دولار التي أصدرتها في يناير من هذا العام.

لذا فإن خط إيرادات AMD المحتمل من مبيعات رقائق الذكاء الاصطناعي يتزايد بوتيرة جيدة، مما يشير إلى أن أعمال مراكز البيانات الخاصة بها يمكن أن تستمر في النمو في المستقبل.

وفي الوقت نفسه، ارتفعت إيرادات AMD في أعمال العملاء بنسبة 85% مقارنة بالربع نفسه من العام الماضي لتصل إلى 1.4 مليار دولار. وتشهد الشركة الآن تحولًا جيدًا في الطلب على معالجات أجهزة الكمبيوتر الخاصة بها بفضل انتعاش هذا السوق، فضلاً عن الطلب المتزايد على أجهزة الكمبيوتر التي تدعم الذكاء الاصطناعي. تقدم الشركة مسرعات مخصصة للذكاء الاصطناعي على وحدات المعالجة المركزية الخاصة بها، مما يضعها في وضع جيد للاستفادة من الطفرة القادمة في أجهزة الكمبيوتر الشخصية ذات الذكاء الاصطناعي. على حد تعبير الرئيس التنفيذي ليزا سو:

نحن نرى أن الذكاء الاصطناعي هو أكبر نقطة انعطاف في أجهزة الكمبيوتر منذ الإنترنت مع القدرة على تحقيق مكاسب غير مسبوقة في الإنتاجية وسهولة الاستخدام. نحن نعمل بشكل وثيق جدًا مع Microsoft ونظام بيئي واسع من الشركاء لتمكين الجيل التالي من تجارب الذكاء الاصطناعي المدعومة بمعالجات Ryzen مع أكثر من 150 بائعي البرامج المستقلين على الطريق الصحيح للتطوير لأجهزة كمبيوتر AMD AI بحلول نهاية العام.

مع توقع شركة أبحاث السوق Canalys أن تزيد شحنات أجهزة الكمبيوتر الشخصية المزودة بتقنية الذكاء الاصطناعي بمعدل سنوي قدره 44% حتى عام 2028، يمكن للمستثمرين أن يتوقعوا أن تحقق أعمال عملاء AMD نموًا قويًا في السنوات القادمة.

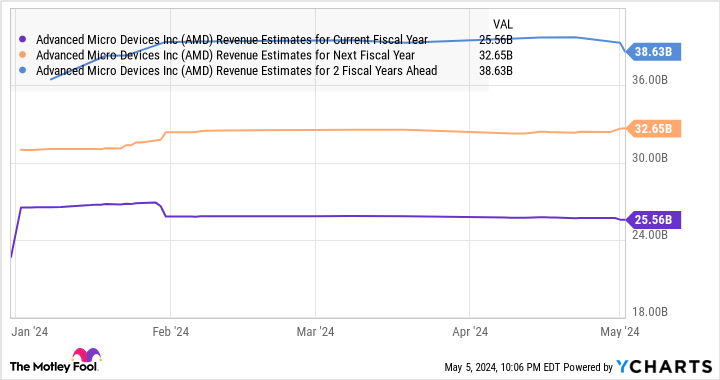

بشكل عام، أنتج مركز البيانات وأعمال العملاء 67% من إجمالي أرباح الشركة في الربع الأخير. إنهم يتمتعون بصحة جيدة الآن وهم قادرون على تحريك الإبرة بطريقة أكبر لـ AMD بفضل المحفزات المرتبطة بالذكاء الاصطناعي. إذا أضفنا تحولًا محتملاً في الجزأين الآخرين، فمن السهل أن نرى السبب وراء توقع اكتساب النمو الإجمالي لشركة AMD زخمًا في عامي 2025 و2026 بعد زيادة تقدر بنسبة 13٪ هذا العام عن مستوى العام الماضي البالغ 22.7 مليار دولار.

والأفضل من ذلك أن المحللين يتوقعون زيادة أرباح AMD بمعدل سنوي قدره 25٪ خلال السنوات الخمس المقبلة. قد يحدث هذا بالفعل بفضل المحفزات التي تمت مناقشتها أعلاه، مما يعني أن أرباح AMD يمكن أن تصل إلى 8.09 دولار للسهم في نهاية عام 2028 (باستخدام أرباح 2023 البالغة 2.65 دولار للسهم كقاعدة).

لدى AMD متوسط أرباح آجلة مدتها خمس سنوات مضاعف يبلغ 33. وبضرب ذلك مع الأرباح المتوقعة في عام 2028 يشير إلى سعر سهم يبلغ 267 دولارًا، وهي زيادة محتملة بنسبة 78٪ عن المستويات الحالية. لهذا السبب من الأفضل للمستثمرين استخدام تراجع AMD كفرصة شراء، حيث يمكن أن يصبح سهم الذكاء الاصطناعي هذا فائزًا على المدى الطويل بمجرد أن يبدأ في النمو بوتيرة أسرع.

هل يجب أن تستثمر 1000 دولار في الأجهزة الدقيقة المتقدمة الآن؟

قبل أن تشتري أسهمًا في Advanced Micro Devices، ضع في اعتبارك ما يلي:

ال مستشار الأسهم موتلي كذبة حدد فريق المحللين للتو ما يعتقدون أنه أفضل 10 أسهم ليشتريها المستثمرون الآن… ولم تكن الأجهزة الدقيقة المتقدمة واحدة منها. يمكن للأسهم العشرة التي تم تخفيضها أن تحقق عوائد هائلة في السنوات القادمة.

فكر متى نفيديا قمت بإعداد هذه القائمة في 15 أبريل 2005… إذا استثمرت 1000 دولار في وقت توصيتنا، سيكون لديك 564.547 دولارًا!*

مستشار الأسهم يوفر للمستثمرين مخططًا سهل المتابعة لتحقيق النجاح، بما في ذلك إرشادات حول إنشاء محفظة وتحديثات منتظمة من المحللين واختيارين جديدين للأسهم كل شهر. ال مستشار الأسهم الخدمة لديها أكثر من أربعة أضعاف عودة مؤشر S&P 500 منذ عام 2002*.

شاهد الأسهم العشرة »

*يعود مستشار الأسهم اعتبارًا من 6 مايو 2024

ليس لدى Harsh Chauhan منصب في أي من الأسهم المذكورة. لدى Motley Fool مناصب في Advanced Micro Devices وMicrosoft ويوصي بها. توصي Motley Fool بالخيارات التالية: مكالمات طويلة بقيمة 395 دولارًا أمريكيًا لشهر يناير 2026 على Microsoft ومكالمات قصيرة بقيمة 405 دولارًا أمريكيًا لشهر يناير 2026 على Microsoft. لدى Motley Fool سياسة الإفصاح.

1 مخزون الذكاء الاصطناعي (AI) انخفض بنسبة 29% للشراء الآن قبل أن يرتفع بنسبة 78% تم نشره في الأصل بواسطة The Motley Fool

اترك ردك