تخيل لو كان بإمكانك شراء شركة تحقق أرباحًا سنوية بقيمة مليون دولار أمريكي مقابل مليون دولار. في لغة الاستثمار، يمكن للمرء أن يقول إن هذا العمل يتداول بعشرة أضعاف أرباحه أو بنسبة السعر إلى الأرباح (P / E) البالغة 10. وهذا مفيد. في هذا السيناريو بالذات، يمكن للمرء استرداد سعر الشراء بعد 10 سنوات. السنة 11 وما بعدها ستسمح للمستثمر بجني أموال جدية.

بالطبع، إنها طريقة مفرطة في التبسيط للنظر إلى الأشياء. نادراً ما تكون الأرباح ثابتة في العالم الحقيقي. ولكنه لا يزال يوضح كيفية عمل نسبة السعر إلى الربحية ولماذا قد يرغب المرء في شراء شركة بنسبة سعر إلى ربح أقل إذا كان ذلك ممكنًا.

هل تفتقد مغرفة الصباح؟ استيقظ مع أخبار الإفطار في بريدك الوارد كل يوم السوق. سجل مجانا »

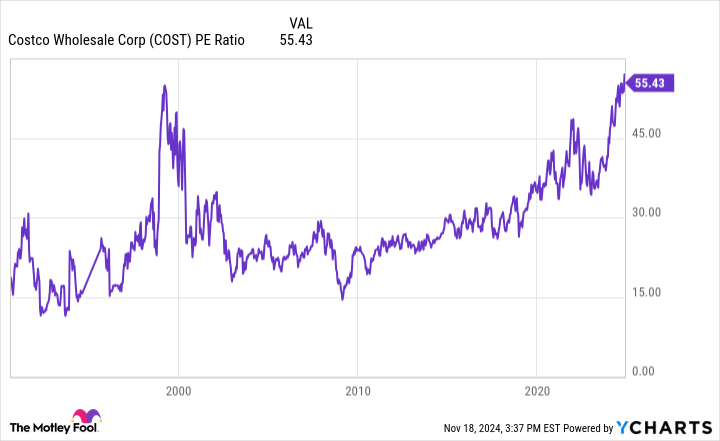

شراء أسهم كوستكو بالجملة (ناسداك: التكلفة) عند نسبة سعر إلى ربح أقل لا ممكن الآن. حتى كتابة هذه السطور، يتم تداول أسهم كوستكو بمعدل 55 ضعف أرباحها، وهي المرة الثانية فقط في تاريخها التي تتجاوز فيها نسبة السعر إلى الربحية 50.

ارتفع سهم كوستكو بنسبة 60٪ تقريبًا خلال العام الماضي، وهو ما يسحق ستاندرد آند بورز 500 وبالتالي جذب الكثير من الاهتمام من المستثمرين. ولكن هل ينبغي للمستثمرين الشراء مع نسبة السعر إلى الربحية المرتفعة إلى هذا الحد؟ حسنًا، يمكن للمستثمرين استخدام التاريخ لتوجيه هذا القرار.

في أوائل عام 1999، قفز سهم كوستكو أكثر من 50 ضعف أرباحه. وكانت فقاعة الدوت كوم الشهيرة في سوق الأوراق المالية بكامل قوتها في ذلك الوقت. سيستمر سهم كوستكو في الوصول إلى أعلى مستوى له على الإطلاق (في ذلك الوقت) في أوائل عام 2000 تمامًا حيث كانت فقاعة سوق الأسهم على وشك الانفجار. لقد انفجرت في النهاية وخسر سهم كوستكو ما يقرب من 50٪ من قيمته بحلول نهاية عام 2002.

ضع في اعتبارك أن أعمال كوستكو استمرت في الأداء الجيد خلال هذا الوقت. منذ بداية عام 2000 وحتى نهاية عام 2002، ارتفعت الإيرادات والأرباح للسهم الواحد (EPS). لكن المخزون ما زال قد تم تخفيضه إلى النصف.

قد يجادل المرء بأنه من غير المهم ملاحظة أن نسبة السعر إلى الربح في كوستكو كانت تزيد عن 50 في ذلك الوقت. بعد كل شيء، عندما تنبثق الفقاعة، تنخفض جميع الأسهم تقريبًا بغض النظر عن التقييم. ولكن يمكن للمرء أن يجادل أيضًا بأن التقييم النبيل لشركة كوستكو كان مباشرًا نتيجة الفقاعة، مما يجعلها وثيقة الصلة بالموضوع بالفعل.

من الممكن أن ستاندرد آند بورز 500 حاليا في منطقة الفقاعة مرة أخرى. من منظور نسبة السعر إلى الربحية، يتم تداول مؤشر S&P 500 حاليًا عند ثاني أعلى تقييم له منذ ظهور فقاعة الدوت كوم منذ أكثر من 20 عامًا. المرة الوحيدة الأخرى التي ارتفعت فيها أسعار النفط كانت في عام 2021، قبل أن تنخفض مباشرة في عام 2022.

وبعبارة أخرى، فإن نسبة السعر إلى الربح في كوستكو تزيد عن 50 مرة أخرى، ويمكن أن يكون السوق المبالغ في تقديره هو السبب، تمامًا كما كان الحال في عام 2000. وفي ذلك الوقت، انتهى سهم كوستكو بالانخفاض بأكثر من 50٪.

اترك ردك